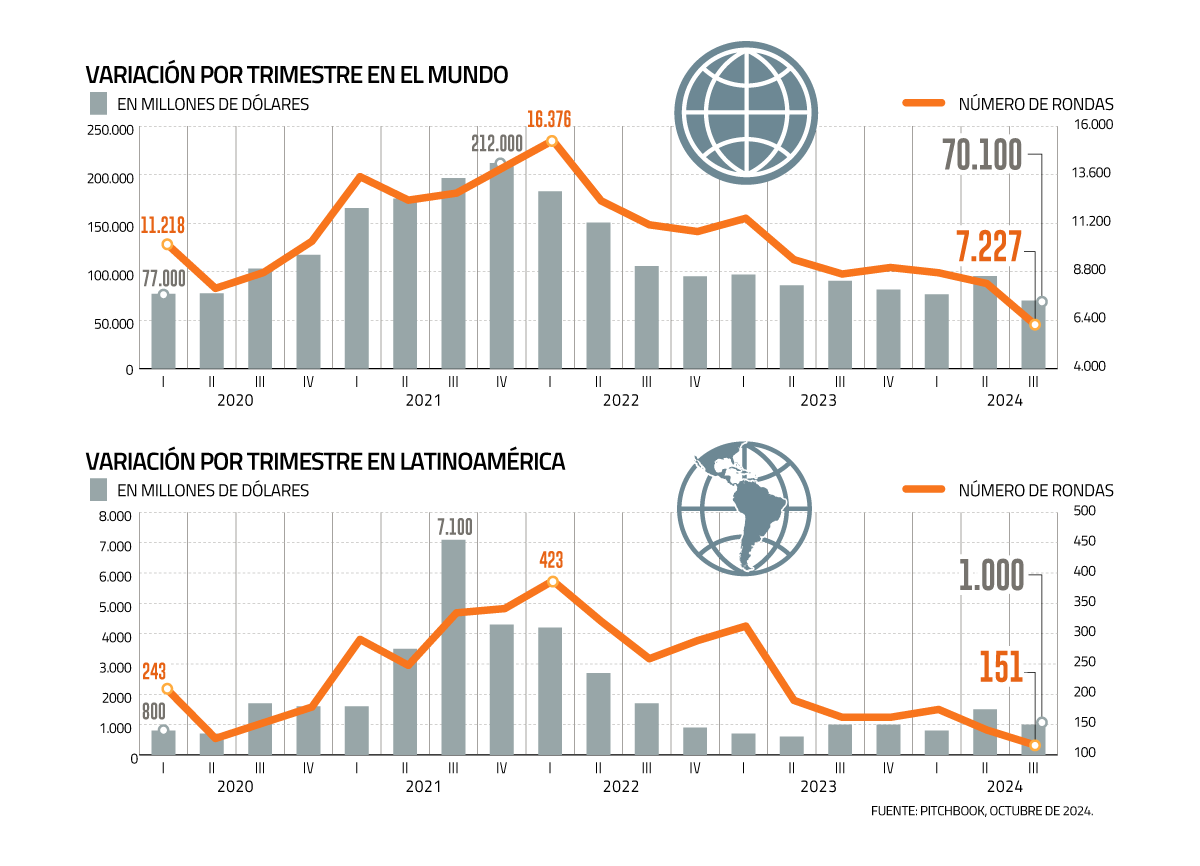

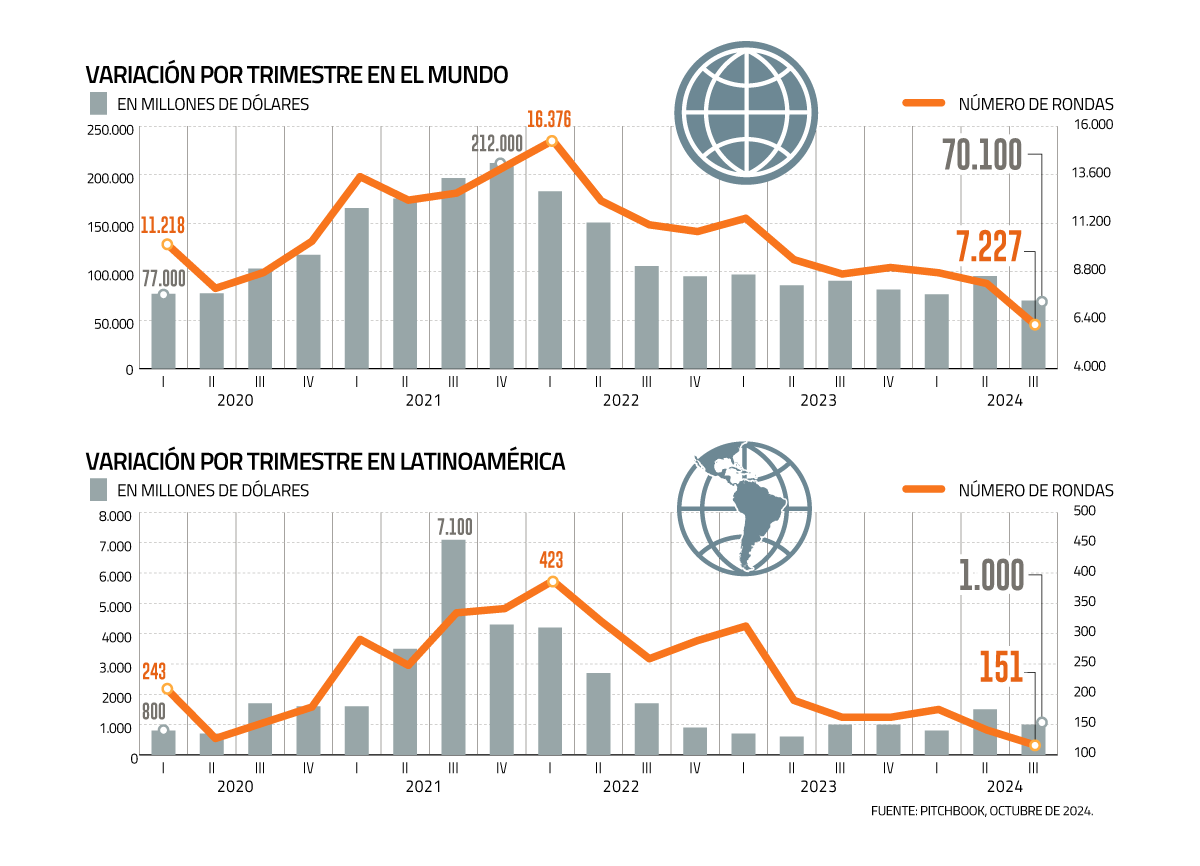

Pese a mostrar indicios de recuperación durante la primera mitad del año, las inversiones en venture capital (capital de riesgo) a nivel global tuvieron un desempeño débil en el tercer trimestre, cayendo a niveles previos a la pandemia.

Según un informe de PitchBook, entre julio y septiembre se registraron inversiones globales por US$ 70.100 millones en 7.227 rondas, lo que representa una caída de 30% respecto al mismo período del año anterior y de 36% comparado con el segundo trimestre.

Este tercer trimestre fue el de peor desempeño desde finales de 2017, cuando las inversiones totalizaron US$ 64.300 millones.

Latinoamérica resiste la caída global

A diferencia de la tendencia global, Latinoamérica mostró estabilidad, sin mayores cambios año a año. Durante el tercer trimestre, se invirtieron US$ 1.000 millones en 151 rondas, manteniendo un rango similar al de 2023. No obstante, esta cifra implica una caída del 50% respecto al segundo trimestre.

“La actividad en Latinoamérica ha sido lenta, siendo un obstáculo el hecho de que gran parte de los altos niveles de actividad dependían de inversionistas no locales que han regresado a sus estrategias y geografías de inversión clásicas”, dijo a DF el analista principal de venture capital de PitchBook, Kyle Stanford.

Alerta ante pocos exits

El ejecutivo agregó que la falta de exits (salida del inversionista) de startups latinoamericanas “ha aumentado el riesgo” de las inversiones en este mercado y proyectó que la inversión en la región cerrará en torno a los US$ 4 mil millones, es decir, por encima del total registrado en 2023.

Respecto a la estructuración de nuevos fondos de venture capital en la región, Stanford alertó que la recaudación también se ha visto afectada por la falta de exits y las bajas distribuciones que regresan a los aportantes.

“Debido a este mayor riesgo, han buscado diversificarse en otros mercados. Solo 10 fondos han cerrado en Latinoamérica durante el año y podría convertirse en el de menor compromisos totales en la última década”, dijo.

Optimismo para Chile

El informe de PitchBook no presentó cifras detalladas para Chile, pero la situación en el país -durante el primer semestre- mostró una fuerte caída de 51% en comparación al mismo período de 2023, según la Asociación Chilena de Venture Capital.

“Chile no se escapa de lo que pasa a nivel mundial”, dijo a DF el managing partner de Alaya Capital, Claudio Barahona. “Estamos bien insertos en esto y no tenemos grandes diferencias, pero vamos a empezar a ver cada vez mejores señales”, agregó.

Barahona basó su optimismo en el recorte en las tasas de interés de la Reserva Federal de Estados Unidos. “Hará que esto se mueva más y empecemos, de a poco, a descongelar este invierno del venture capital y empezar a acercarnos a la primavera”, dijo.

Barahona destacó la creación de nuevas startups en Chile, especialmente en el ámbito de la inteligencia artificial, así como un crecimiento en los emprendedores que están fundando sus segundas compañías tras vender o cerrar sus primeras iniciativas. “Hace un año veía a las mismas startups de siempre levantando plata y miraba con escepticismo”, dijo.

Para el resto del año y 2025, dijo que lo ve “con buenas perspectivas” y su “esperanza” está puesta en la baja de las tasas, aunque el próximo año no estará exento de desafíos.

La gran pregunta para Barahona es qué pasará con las startups en fases de crecimiento, es decir, aquellas compañías que tienen que levantar una serie B.

“Hay muy pocas, pero tienen que venir grandes rondas como en un Buk, Xepelin, Betterfly o Houm. ¿Dónde está ese capital de crecimiento para empresas chilenas? Acá no, hay que buscarlo a EEUU y esa va a ser una buena prueba de fuego para esas compañías de renombre”, proyectó.

IA sigue a la cabeza

A nivel mundial, el entusiasmo por la inteligencia artificial no afloja, lo que se ve reflejado en las principales rondas del trimestre.

Según datos de PitchBook, de las 10 mayores rondas registradas, siete son startups de IA.

En primer lugar se ubicó Anduril Industries, que en agosto levantó US$ 1.500 millones.

En la lista también destaca, en tercer lugar, Safe Superinteligence, startup fundada por el excientífico jefe de OpenAI, Ilya Sutskever -que dejó la compañía en mayo- con una ronda de US$ 1.000 millones con inversionistas como Andreessen Horowitz, Nvidia y Sequoia Capital.

En Latinoamérica, fueron las fintech las que acapararon las inversiones. Y la octava ronda más grande registrada el tercer trimestre fue para la chilena Wild Foods, que en julio obtuvo US$ 25 millones de 30N Ventures y Glisco Partners.

Instagram

Instagram Facebook

Facebook LinkedIn

LinkedIn YouTube

YouTube TikTok

TikTok